- 19,354

- 88,960

- Thread cover

- data/assets/threadprofilecover/bobvolman-2026-01-18T115724-1768712256.518-1768712256.png

- Chủ đề liên quan

- 88250,86120,85122

Tóm tắt bài trước:

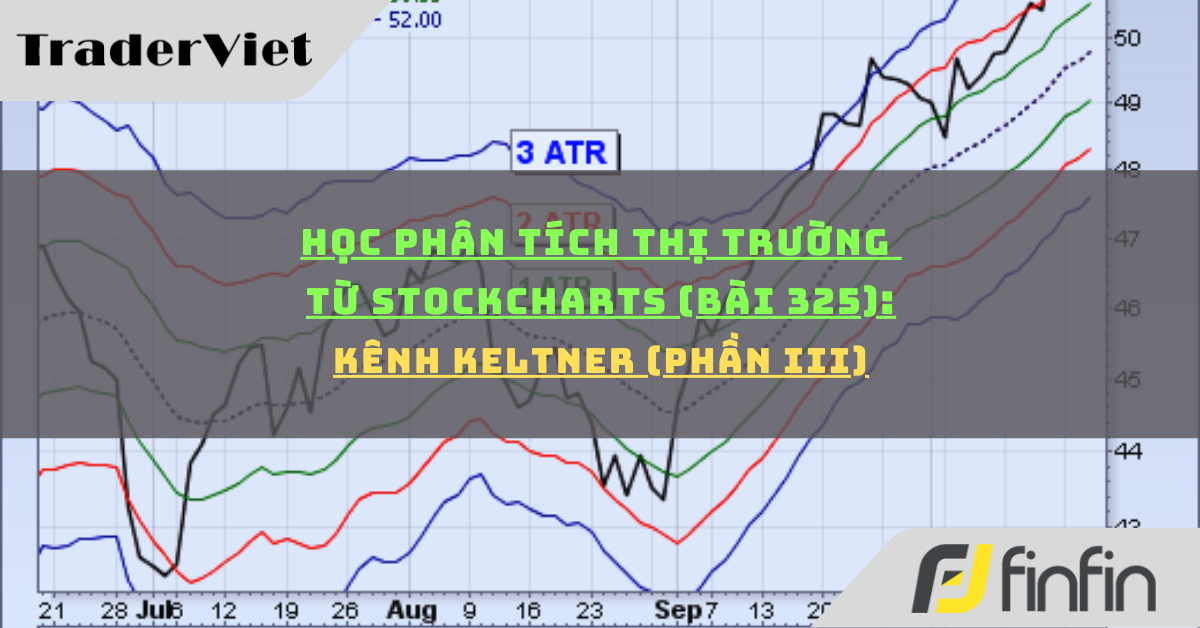

Có hai điểm khác biệt giữa Kênh Keltner và Dải Bollinger. Thứ nhất, Kênh Keltner mượt mà hơn Dải Bollinger vì độ rộng của Dải Bollinger dựa trên độ lệch chuẩn, vốn biến động mạnh hơn so với Phạm vi Thực Trung bình (ATR). Nhiều người coi đây là một điểm cộng vì nó tạo ra độ rộng ổn định hơn. Điều này làm cho Kênh Keltner rất phù hợp để theo dõi xu hướng và xác định xu hướng. Thứ hai, Kênh Keltner cũng sử dụng trung bình động hàm mũ, nhạy hơn so với trung bình động đơn giản được sử dụng trong Dải Bollinger. Biểu đồ bên dưới cho thấy Kênh Keltner (màu xanh), Dải Bollinger (màu hồng), Phạm vi Thực Trung bình (10), Độ lệch chuẩn (10) và Độ lệch chuẩn (20) để so sánh. Hãy chú ý cách Kênh Keltner mượt mà hơn Dải Bollinger. Ngoài ra, hãy chú ý cách Độ lệch chuẩn bao phủ phạm vi lớn hơn so với Phạm vi Thực Trung bình (ATR).

Kênh Keltner - Biểu đồ 2

Biểu đồ bên dưới cho thấy Archer Daniels Midland (ADM) bắt đầu một xu hướng tăng khi các kênh Keltner đảo chiều và cổ phiếu tăng vọt lên trên đường kênh trên. ADM đã ở trong một xu hướng giảm rõ ràng vào tháng 4-5 khi giá tiếp tục xuyên thủng kênh dưới. Với một đợt tăng mạnh vào tháng 6, giá đã vượt qua kênh trên và kênh đảo chiều để bắt đầu một xu hướng tăng mới. Lưu ý rằng giá đã giữ vững trên kênh dưới trong các đợt giảm giá vào đầu và cuối tháng 7.

Kênh Keltner - Biểu đồ 3

Ngay cả khi một xu hướng tăng mới đã được thiết lập, việc chờ đợi một đợt điều chỉnh hoặc điểm vào lệnh tốt hơn thường là điều khôn ngoan để cải thiện tỷ lệ lợi nhuận trên rủi ro. Sau đó, các bộ dao động động lượng hoặc các chỉ báo khác có thể được sử dụng để xác định các mức quá bán. Biểu đồ này cho thấy StochRSI, một trong những bộ dao động động lượng nhạy cảm hơn, đã giảm xuống dưới 0,20 để trở nên quá bán ít nhất ba lần trong suốt xu hướng tăng. Các lần vượt trở lại trên 0,20 sau đó báo hiệu sự tiếp tục của xu hướng tăng.

- Kênh Keltner là các đường bao dựa trên biến động được thiết lập phía trên và phía dưới đường trung bình động hàm mũ. Chỉ báo này tương tự như Dải Bollinger, sử dụng độ lệch chuẩn để thiết lập các dải. Thay vì sử dụng độ lệch chuẩn, Kênh Keltner sử dụng Phạm vi Thực Trung bình (ATR) để thiết lập khoảng cách kênh. Các kênh thường được thiết lập hai giá trị ATR phía trên và phía dưới đường EMA 20 ngày. Đường trung bình động hàm mũ xác định hướng và ATR xác định độ rộng kênh. Kênh Keltner là một chỉ báo theo xu hướng được sử dụng để xác định sự đảo chiều với sự phá vỡ kênh và hướng kênh. Các kênh cũng có thể được sử dụng để xác định các mức quá mua và quá bán khi xu hướng đi ngang.

- Trong cuốn sách năm 1960 của mình, "Cách kiếm tiền trên thị trường hàng hóa", Chester Keltner đã giới thiệu "Quy tắc giao dịch đường trung bình động 10 ngày", được coi là phiên bản gốc của Kênh Keltner. Phiên bản gốc này bắt đầu với đường trung bình động 10 ngày ( SMA) của giá điển hình {(H+L+C)/3)} làm đường trung tâm. Đường SMA 10 ngày của phạm vi Cao-Thấp được cộng và trừ để thiết lập các đường kênh trên và dưới. Linda Bradford Raschke đã giới thiệu phiên bản mới hơn của Kênh Keltner vào những năm 1980. Giống như Dải Bollinger, phiên bản mới này sử dụng chỉ báo dựa trên biến động, Phạm vi Thực Trung bình (ATR), để thiết lập độ rộng kênh. StockCharts.com sử dụng phiên bản mới hơn này của Kênh Keltner.

- Có ba bước để tính toán Kênh Keltner. Đầu tiên, chọn độ dài cho đường trung bình động hàm mũ. Thứ hai, chọn khoảng thời gian cho Phạm vi Thực Trung bình (ATR). Thứ ba, chọn hệ số nhân cho Phạm vi Thực Trung bình.

Đường giữa: Đường trung bình động hàm mũ 20 ngày

Đường kênh trên: Đường trung bình động hàm mũ 20 ngày + (2 x ATR(10))

Đường kênh dưới: Đường trung bình động hàm mũ 20 ngày - (2 x ATR(10))

Vì đường trung bình động có độ trễ so với giá, nên đường trung bình động dài hơn sẽ có độ trễ lớn hơn và đường trung bình động ngắn hơn sẽ có độ trễ nhỏ hơn. ATR là chỉ báo biến động cơ bản. Khung thời gian ngắn, chẳng hạn như 10, tạo ra ATR biến động mạnh hơn, dao động theo sự lên xuống của biến động 10 kỳ. Khung thời gian dài hơn, chẳng hạn như 100, làm mượt các dao động này để tạo ra chỉ số ATR ổn định hơn. Hệ số nhân có ảnh hưởng lớn nhất đến chiều rộng kênh. Chỉ cần thay đổi từ 2 thành 1 sẽ giảm chiều rộng kênh xuống một nửa. Tăng từ 2 lên 3 sẽ tăng chiều rộng kênh lên 50%. - Các chỉ báo dựa trên kênh, dải và đường bao được thiết kế để bao quát hầu hết các biến động giá. Do đó, các chuyển động trên hoặc dưới đường kênh cần được chú ý vì chúng tương đối hiếm. Xu hướng thường bắt đầu bằng những chuyển động mạnh theo một hướng nào đó. Một sự tăng vọt trên đường kênh trên cho thấy sức mạnh phi thường, trong khi một sự giảm mạnh xuống dưới đường kênh dưới cho thấy sự yếu kém phi thường. Những chuyển động mạnh như vậy có thể báo hiệu sự kết thúc của một xu hướng và sự bắt đầu của một xu hướng khác.

- Với nền tảng là đường trung bình động hàm mũ, Kênh Keltner là một chỉ báo theo xu hướng. Giống như các đường trung bình động và các chỉ báo theo xu hướng khác, Kênh Keltner chậm hơn so với biến động giá. Hướng của đường trung bình động quyết định hướng của kênh. Nói chung, xu hướng giảm xuất hiện khi kênh di chuyển xuống dưới, trong khi xu hướng tăng tồn tại khi kênh di chuyển lên trên. Xu hướng đi ngang khi kênh di chuyển theo chiều ngang.

- Một sự đảo chiều của kênh và giá phá vỡ trên đường kênh trên có thể báo hiệu sự bắt đầu của một xu hướng tăng. Một sự đảo chiều giảm của kênh và giá phá vỡ dưới đường kênh dưới có thể báo hiệu sự bắt đầu của một xu hướng giảm. Đôi khi, một xu hướng mạnh không duy trì được sau khi giá phá vỡ kênh và giá dao động giữa các đường kênh. Các vùng giao dịch như vậy được đánh dấu bằng đường trung bình động tương đối phẳng. Các ranh giới của kênh sau đó có thể được sử dụng để xác định các mức quá mua và quá bán cho mục đích giao dịch.

So sánh với Dải Bollinger

Có hai điểm khác biệt giữa Kênh Keltner và Dải Bollinger. Thứ nhất, Kênh Keltner mượt mà hơn Dải Bollinger vì độ rộng của Dải Bollinger dựa trên độ lệch chuẩn, vốn biến động mạnh hơn so với Phạm vi Thực Trung bình (ATR). Nhiều người coi đây là một điểm cộng vì nó tạo ra độ rộng ổn định hơn. Điều này làm cho Kênh Keltner rất phù hợp để theo dõi xu hướng và xác định xu hướng. Thứ hai, Kênh Keltner cũng sử dụng trung bình động hàm mũ, nhạy hơn so với trung bình động đơn giản được sử dụng trong Dải Bollinger. Biểu đồ bên dưới cho thấy Kênh Keltner (màu xanh), Dải Bollinger (màu hồng), Phạm vi Thực Trung bình (10), Độ lệch chuẩn (10) và Độ lệch chuẩn (20) để so sánh. Hãy chú ý cách Kênh Keltner mượt mà hơn Dải Bollinger. Ngoài ra, hãy chú ý cách Độ lệch chuẩn bao phủ phạm vi lớn hơn so với Phạm vi Thực Trung bình (ATR).

Kênh Keltner - Biểu đồ 2

Xu hướng tăng

Biểu đồ bên dưới cho thấy Archer Daniels Midland (ADM) bắt đầu một xu hướng tăng khi các kênh Keltner đảo chiều và cổ phiếu tăng vọt lên trên đường kênh trên. ADM đã ở trong một xu hướng giảm rõ ràng vào tháng 4-5 khi giá tiếp tục xuyên thủng kênh dưới. Với một đợt tăng mạnh vào tháng 6, giá đã vượt qua kênh trên và kênh đảo chiều để bắt đầu một xu hướng tăng mới. Lưu ý rằng giá đã giữ vững trên kênh dưới trong các đợt giảm giá vào đầu và cuối tháng 7.

Kênh Keltner - Biểu đồ 3

Ngay cả khi một xu hướng tăng mới đã được thiết lập, việc chờ đợi một đợt điều chỉnh hoặc điểm vào lệnh tốt hơn thường là điều khôn ngoan để cải thiện tỷ lệ lợi nhuận trên rủi ro. Sau đó, các bộ dao động động lượng hoặc các chỉ báo khác có thể được sử dụng để xác định các mức quá bán. Biểu đồ này cho thấy StochRSI, một trong những bộ dao động động lượng nhạy cảm hơn, đã giảm xuống dưới 0,20 để trở nên quá bán ít nhất ba lần trong suốt xu hướng tăng. Các lần vượt trở lại trên 0,20 sau đó báo hiệu sự tiếp tục của xu hướng tăng.

Nguồn: Stockcharts

Giới thiệu sách Trading hay

Các Phương Pháp Price Action Kinh Điển

Bộ sách tổng hợp các phương pháp Price Action truyền thống và hiện đại, với các hướng dẫn cụ thể và dễ áp dụng cho nhà giao dịch

Bài viết liên quan