- 6,116

- 31,171

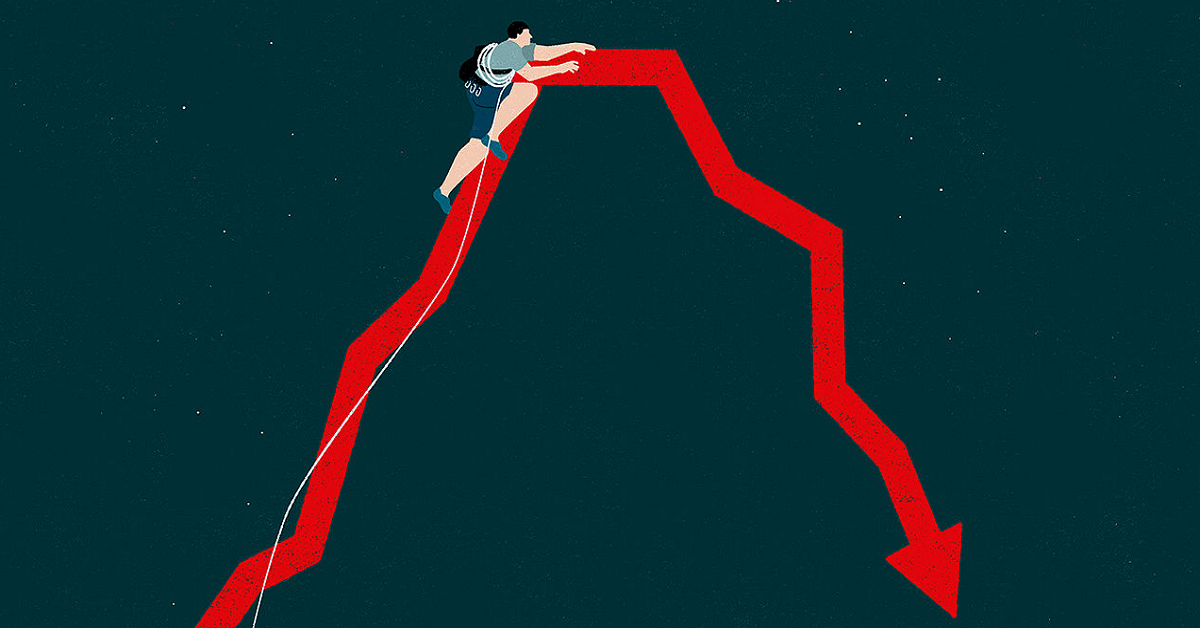

Bài viết này đưa ra nhận định rằng mức biến động nhảy vọt của thị trường thời gian vừa qua chỉ là sự khởi đầu cho những gì sắp tới, nó lập luận chủ yếu dựa trên chu kỳ tín dụng, mời anh em đọc bài để hiểu thêm vấn đề.

-----

Trước khi dịch bệnh #coronavirus bùng phát và đóng vai trò là chất xúc tác cho cuộc khủng hoảng hiện tại, đã có rất nhiều tranh luận về sự đảo ngược đường cong lợi suất và khả năng dự đoán suy thoái của nó. Đường cong lợi suất (đo bằng chênh lệch lợi suất trái phiếu kỳ hạn 10 và 2 năm của Mỹ) đã lần đầu tiên đảo ngược trong chu kỳ mới vào tháng 8 năm ngoái, và như hiện tại chúng ta thấy, thế giới lại chìm vào suy thoái một lần nữa, qua đó duy trì khả năng dự báo hoàn hảo của chỉ báo kinh tế này.

Nhưng điều quan trọng là phải hiểu tại sao đường cong lợi suất lại hoạt động như một tín hiệu suy thoái và lý do tại sao nó thường dự đoán trước các đợt biến động cao của thị trường. Chúng liên quan đến “chu kỳ tín dụng.”

Khi đường cong lợi suất đảo ngược, nó sẽ ép hệ số NIM* (Net interest margin) của các ngân hàng. Sau một thời gian dài nền kinh tế tăng trưởng, các ngân hàng đã cho vay hàng “tấn” tiền và có rất ít lý do để tiếp tục cho vay nhiều hơn nữa, do đó họ bắt đầu siết chặt các tiêu chuẩn cho vay.

Mối tương quan giữa đường cong lợi suất và chu kỳ tín dụng

Việc thắt chặt các tiêu chuẩn cho vay quá muộn trong chu kỳ tín dụng dẫn đến sự gia tăng coporate spread (tức người cho vay yêu cầu một mức lãi suất cao hơn đề bù lại sự gia tăng rủi ro mà họ phải chịu), những công ty sử dụng đòn bẩy quá mức bắt đầu cảm thấy khó khăn khi tín dụng bị cạn kiệt. Khi sự khó khăn gia tăng, nó có thể dẫn đến hiện tượng thắt chặt tín dụng mạnh mẽ hơn, và kết quả là thị trường tín dụng gặp vấn đề lớn.

Mối tương quan giữa tiêu chuẩn cho vay và coporate spread

Hơn nữa, việc coporate spread tăng có tương quan rất cao với sự gia tăng biến động cổ phiếu. Điều này xuất phát từ thực tế rằng thứ tự ưu tiên chi trả (khi công ty gặp vấn như phá sản) của các nhà đầu tư cổ phiếu (tức cổ đông) luông xếp sau chủ nợ (chủ sở hữu trái phiếu/các khoản vay) , do vậy cổ phiếu thường rớt giá nhanh hơn trái phiếu doanh nghiệp.

Mối tương quan giữa chu kỳ tín dụng và mức độ biến động

Và bởi vì chu kỳ tín dụng này đã chứng kiến việc sử dụng đòn bẩy của các công ty tăng cao lên mức kỷ lục, nên khả năng các công ty gặp khó khăn và dẫn đến việc gia tăng chi phí vay là rất đáng kể. Trên thực tế, sự gia tăng của coporate spread mà chúng ta đã thấy từ đầu năm đến nay gần như không tương xứng với số nợ doanh nghiệp – thứ vốn có thể trở thành vấn đề trong vài quý tới khi mà suy thoái kinh tế hiện đang diễn ra.

Mối tương quan giữa việc sử dụng đòn bẩy của doanh nghiệp và chi phí vay

Do đó, sự biến động trong thị trường chứng khoán rất có thể chỉ mới bắt đầu chứ không phải là đang kết thúc. Mối quan hệ giữa đường cong lợi suất và chỉ số đo lường sự sợ hãi của thị trường (VIX) cho thấy khả năng sẽ có 2 hoặc 3 năm biến động tăng cao phía trước.

Mối tương quan giữa mức độ biến động và chu kỳ tài chính

Điểm mấu chốt là các vấn đề này xuất hiện đúng như những gì đường cong lợi suất đã gợi ý. Hơn nữa, do số lượng nợ doanh nghiệp khổng lồ được phát hành trong suốt hơn một thập kỷ qua chủ yếu là kết quả của sự hoán đổi nợ với vốn chủ sở hữu. Nếu vậy, sự biến động mà chúng ta vừa chứng kiến trên thị trường vào tháng 3 chỉ là “khúc dạo đầu” cho những gì sắp tới.

(*) Hệ số NIM (Net Interest Margin) là sự chênh lệch phần trăm giữa thu nhập lãi và chi phí lãi phải trả của ngân hàng, cho biết hiện các ngân hàng đang thực sự hưởng chênh lệch lãi suất giữa hoạt động huy động và hoạt động đầu tư tín dụng là bao nhiêu.

-----

Trước khi dịch bệnh #coronavirus bùng phát và đóng vai trò là chất xúc tác cho cuộc khủng hoảng hiện tại, đã có rất nhiều tranh luận về sự đảo ngược đường cong lợi suất và khả năng dự đoán suy thoái của nó. Đường cong lợi suất (đo bằng chênh lệch lợi suất trái phiếu kỳ hạn 10 và 2 năm của Mỹ) đã lần đầu tiên đảo ngược trong chu kỳ mới vào tháng 8 năm ngoái, và như hiện tại chúng ta thấy, thế giới lại chìm vào suy thoái một lần nữa, qua đó duy trì khả năng dự báo hoàn hảo của chỉ báo kinh tế này.

Nhưng điều quan trọng là phải hiểu tại sao đường cong lợi suất lại hoạt động như một tín hiệu suy thoái và lý do tại sao nó thường dự đoán trước các đợt biến động cao của thị trường. Chúng liên quan đến “chu kỳ tín dụng.”

Khi đường cong lợi suất đảo ngược, nó sẽ ép hệ số NIM* (Net interest margin) của các ngân hàng. Sau một thời gian dài nền kinh tế tăng trưởng, các ngân hàng đã cho vay hàng “tấn” tiền và có rất ít lý do để tiếp tục cho vay nhiều hơn nữa, do đó họ bắt đầu siết chặt các tiêu chuẩn cho vay.

Mối tương quan giữa đường cong lợi suất và chu kỳ tín dụng

Mối tương quan giữa tiêu chuẩn cho vay và coporate spread

Mối tương quan giữa chu kỳ tín dụng và mức độ biến động

Mối tương quan giữa việc sử dụng đòn bẩy của doanh nghiệp và chi phí vay

Mối tương quan giữa mức độ biến động và chu kỳ tài chính

(*) Hệ số NIM (Net Interest Margin) là sự chênh lệch phần trăm giữa thu nhập lãi và chi phí lãi phải trả của ngân hàng, cho biết hiện các ngân hàng đang thực sự hưởng chênh lệch lãi suất giữa hoạt động huy động và hoạt động đầu tư tín dụng là bao nhiêu.

Tác giả: Jesse Felder

Nguồn: Investing

Nguồn: Investing

Giới thiệu sách Trading hay

Trading In The Zone - Thực hành Kiểm soát Cảm xúc bằng Tâm lý học Hành vi trong Đầu tư và Giao dịch Tài chính

Là quyển sách Top 1 toàn cầu về chủ đề đầu tư/trading, Trading In The Zone giúp thấu hiểu và quản trị cảm xúc cũng như giữ vững kỷ luật khi tham gia thị trường tài chính, nhằm nâng cao trình độ và hiệu quả đầu tư lên mức cao nhất có thể

Chỉnh sửa lần cuối:

Bài viết liên quan